Por: Mathias Heider (1)

- Introdução

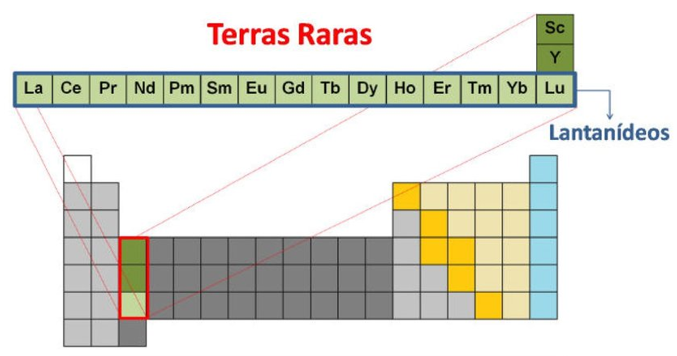

As Terras Raras (ETR) compreendem um total de 17 elementos (Figura 01), sendo 15 os chamados lantanídeos, além de ítrio e escândio. Esses diferentes tipos de minerais são classificados em três subgrupos, com base no peso atômico: Terras Raras Leves (LREE) e Terras Raras Pesadas (HREE). A política da China adiciona um subgrupo, Terras Raras Médias (MREE), no caso o Samário, Európio e Gadolínio.

Fonte: http://qnint.sbq.org.br/

As Terras Raras são utilizadas em componentes de dispositivos de alta tecnologia e estão associadas a diversas tecnologias disruptivas, proporcionando o surgimento de novos serviços ou produtos inovadores. As propriedades magnéticas, elétricas, ópticas e químicas únicas dos ETRs os tornaram essenciais e, praticamente, insubstituíveis.

A China controla a indústria global de ETRs e estabeleceu uma posição dominante em toda a cadeia de valor (desde a mineração até a produção de produtos intermediários e finais, como ímãs). A China produz cerca de 90% das ligas de

ímãs permanentes do mundo. Em 2018, o país asiático exportou 53 mil toneladas de elementos de terras raras e importou 41,4 mil toneladas, uma vez que outros países passaram a produzir o concentrado de Terras Raras, mas ainda não dominam as demais etapas da cadeia produtiva, como a produção/separação dos óxidos e a obtenção das ligas (principalmente os EUA, na sua mina de Mountain Pass). Somente a Malásia tem uma unidade refinadora da Lynas (cujo concentrado vem da Austrália) para atender quase totalmente a demanda do Japão.

A projeção da demanda por Terras Raras é crescente, visando atender não somente ao aumento do consumo da China, mas às estratégias de diversificação da Europa, Japão e EUA, cujas necessidades atuais e futuras têm forte dependência da China, sobretudo no tocante às terras pesadas e magnéticas, em vista da pressão pelo cumprimento das metas de emissões de gases de efeito estufa, definidas no Acordo do Clima de Paris e de outras demandas estratégicas (economia verde).

Os ETRs geralmente têm diferenças muito pequenas na solubilidade e sua separação é complexa, usando métodos de troca iônica, extração com solvente ou cristalização fracionada, com baixa taxa média de recuperação, necessitando de altos aportes de insumos (eletricidade, ácidos, água e recursos gastos na produção), com geração de enormes quantidades de resíduos que, dependendo do tipo de minério, podem ser tóxicos com potencial dano ao ecossistema. As TRs extraídas de minerais primários, como monazita e bastnaesita, geram grande quantidade de resíduos radioativos e efluentes ácidos. Já as separadas a partir de argilas iônicas não apresentam esses problemas.

Um conceito importante na cadeia de Terras Raras é a resiliência, que é a capacidade da cadeia de suprimentos de sofrer impactos ou rupturas e se reconfigurar de forma eficiente para atender às demandas do mercado. Essas cadeias estão expostas a perturbações, que podem ser classificadas como de alto impacto (furacões, terremotos, etc.) ou de baixo impacto (problemas de transporte, sazonalidade, falta de flexibilidade, instabilidade produtiva ou indisponibilidade temporária de insumos), ocasionando interrupções no fornecimento ao longo das cadeias produtivas e impactando suas operações.

Outro fator de instabilidade seria a restrição às exportações de Terras Raras (e seus produtos), cujo resultado seria o aumento dos preços, gerando ameaças à estabilidade do fornecimento ao mercado mundial e colocando em risco desde a expansão da indústria “4.0”, baseada em teleconectividade e alta tecnologia, assim como o esforço de transição global para sistemas de energia e mobilidade de baixo carbono.

-

Produção e reservas de Terras Raras

De acordo com informações do USGS (Serviço Geológico dos EUA), estimamos aproximadamente reservas de 120 Mt de ETRs no mundo, com cerca de 44 Mt (38%) localizadas na China. Brasil e Vietnã estão em segundo lugar, cada um com 22 Mt (19%). A Austrália vem em seguida com cerca de 3,66 Mt, mas está em segundo lugar na produção com 19 kt, enquanto a China produz 120 kt por ano. Vale ressaltar que a participação global da China foi de 97,7% em 2010, reduzida para 62,9% em 2019.

Existem no mundo cerca de 60 projetos de Terras Raras em diversas etapas de avaliação/implementação e cada depósito tem uma combinação ou “cesta” de elementos de Terras Raras, que define seu valor econômico e a viabilidade de sua exploração. Outro fator importante são as taxas de recuperação de cada elemento em cada depósito. A complexidade para avaliar um depósito de Terras Raras e sua caracterização tecnológica são fatores críticos para seu aproveitamento econômico.

-

Terras Raras no Brasil

A partir de 2011/12, o Brasil passa a ocupar, com o Vietnã, o posto de segundo maior detentor de reservas (22 Mt) de Terras Raras no mundo (com depósitos nos estados de MG, BA GO e SP). Em 2022, entra em operação o projeto da Mineração Serra Verde, em Minaçu, Goiás, com recursos de 991 Mt de terras raras associadas a argilas iônicas, dos quais quase 30% representam elementos de alto valor, como TRs magnéticas e pesadas.

A CBMM (Cia.Brasileira de Mineração e Metalurgia) também possui um projeto de TRs em estágio bem adiantado em sua mina em Araxá (MG), onde já produz nióbio. A Mineração Terras Raras tem o projeto Morro do Ferro (Poços de Caldas/MG) e a CMOC (GO) e MINSUR (AM) também avaliam projetos e o potencial de seus recursos e rejeitos para a produção de ETRs. Esses projetos, uma vez implementados, podem tornar o Brasil um significativo produtor mundial nesse segmento.

Além disso, o Brasil está investindo no desenvolvimento da cadeia produtiva das TRs, até a etapa dos produtos finais (imãs, óxidos, etc), incluindo diversas iniciativas que vão desde o mapeamento geológico e estudos da CPRM (Serviço Geológico do Brasil) e atuação do MME/ANM (Ministério das Minas e Energia/Agência Nacional de Mineração).

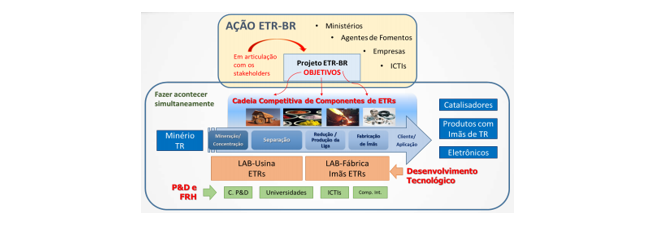

Entre os investimentos públicos em PD&I, destacam-se a ampla gama de projetos do MCTI (Ministério da Ciência, Tecnologia e Inovações) envolvendo instituições como a Codemge (Cia.de Desenvolvimento de Minas Gerais), através do Laboratório-Fábrica de ITRs (LabFabITR); as universidades federais de Minas Gerais (UFMG) e Santa Catarina (UFSC); o Instituto de Pesquisas Tecnológicas de São Paulo (IPT); o Centro de Desenvolvimento de Tecnologia Nuclear (CDTN); a Fundação Centros de Referência em Tecnologias Inovadoras (CERTI); o Instituto Nacional de Processamento e Aplicações de Imãs de Terras Raras (INCT-Terras Raras), vinculado aos Institutos Nacionais de Ciência e Tecnologia; a ABDI (Associação Brasileira de Desenvolvimento Industrial), que junto com a CBMM e outras empresas integram o Projeto ETR Brasil (Figura 02); além do acordo de Cooperação Brasil-Alemanha para a realização do Projeto REGINA (Rare Earth Global Industry and New Application).

Desde 2011, ainda, são realizados os “Seminários Brasileiros de Terras Raras”, bianuais, e encontros do INCT sobre o tema.

Fonte: https://www.cetem.gov.br/images/palestras/2013/iisbtr/08-carlos-schneider.pdf

-

China I

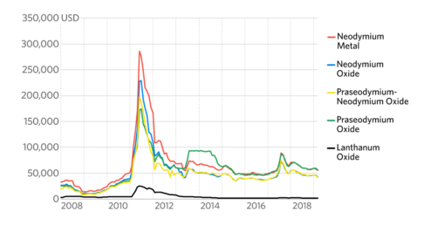

A China era um pequeno produtor e exportador de concentrados de ETRs antes da década de 1990. De 2000 em diante, consolidou-se como maior produtor e exportador mundial desses recursos (Figura 03), controlando quase toda a sua cadeia produtiva – da mina às etapas de fabricação de óxidos/ligas, imãs, etc.

Fonte: https://web.mit.edu/12.000/www/m2016/finalwebsite/problems/limitedaccess.html

O Governo Chinês assumiu o controle da cadeia de Terras Raras na década de 2000, iniciando a política de tributação e forte controle da produção das minas, definindo as TRs como recursos estratégicos, mediante uma legislação específica: a lei de “Diretrizes para Promover o Desenvolvimento Sustentável e Sólido da Indústria de Terras Raras”.

Além disso, em sintonia com sua tradição de impor uma forte intervenção estatal para a gestão de seus problemas internos, o governo Chinês atua de maneira direta e intensa não apenas sobre o combate à ilegalidade (produção, processamento e comercialização), mas também no incentivo à inovação e na regulação da oferta, limitando o acesso aos recursos minerais e adotando certa leniência com os controles ambientais.

A meta de tornar o país um líder mundial em inovação e tecnologia com o “Programa Nacional de Médio e Longo Prazo para o Desenvolvimento da Ciência e Tecnologia” e seus desdobramentos, explica a necessidade do governo chinês de impor restrições às suas exportações de ETRs e produtos, de forma a atender sua crescente demanda interna. Para isso, estabeleceu um sistema estratégico de reserva de recursos, que resultou na importação de concentrados de TRs de outros países (uma vez que esses não avançaram na cadeia produtiva).

É importante destacar que a China tem um detalhado programa de planejamento, com clara definição das metas e objetivos para cada plano, com desdobramentos periódicos, alocando centenas de pessoas para especialização e favorecendo um sistema de inovação e desenvolvimento de indústrias competitivas e tecnológicas a jusante.

Uma avaliação interessante da cadeia de TRs é pelas lentes da estrutura de resiliência, avaliando quatro mecanismos primários: diversidade de fornecimento, estocagem, reciclagem e substituição. Citamos alguns mecanismos que influenciam a resiliência, positiva ou negativamente, como: cotas, impostos, leis de comércio internacional, importação de ETRs da China, investimento no exterior, padronização, estocagem, regulamentações ambientais, consolidação da indústria, câmbio, mineração ilegal, contrabando e especulação.

Essa avaliação resulta na formulação de uma equação dinâmica: a imposição de cotas na exportação, impactando a oferta global e preços dos produtos, reduz a resiliência do sistema. Por outro lado, estimula o investimento em novas fontes de suprimento e a reativação de minas paralisadas, em um movimento de reequilíbrio do mercado.

-

Choque das Terras Raras em 2010/2011

Uma breve disputa diplomática entre a China e o Japão, em setembro de 2010, envolvendo a detenção de pescadores chineses, levou a uma redução de cerca de 40% das exportações de ETRs (e demais produtos) da China, impactando além do próprio Japão, os EUA e a União Europeia. Revelou-se, então, o risco geopolítico, que reduziu a resiliência da cadeia e enviou ondas de choque e alertas para todos os países importadores engajados na indústria de alta tecnologia. A era do fornecimento estável e de baixo custo chegara ao fim.

Os EUA denunciaram a China na Organização Mundial do Comércio (OMC), vencendo o contencioso em agosto de 2014, quando determinou-se a remoção das tarifas e cotas de exportação. A decisão baseou-se na lógica de que a China não pode justificar restrições às exportações por questões ambientais, uma vez que o país continua extraindo os recursos para uso doméstico. Em janeiro de 2015, a China adotou um sistema de licenciamento mais rigoroso para os exportadores.

A par dessa reviravolta no mercado, houve apenas um sucesso marginal em buscar fontes de suprimento fora da China. A Austrália implantou uma nova instalação de processamento de TRs ambientalmente controversa na Malásia. A Molycorp (EUA) reabriu a mina Mountain Pass na Califórnia, em 2012, declarando falência em 2015. A mina foi posteriormente reativada pela MP Materials, com apoio do governo americano e participação de capital chinês (Neo Material/Shenghe).

Fonte: Bloomberg

-

China II

Para combater a produção ilegal e a poluição, a China seguiu um caminho diferente, consolidando todas as empresas de terras raras em seis grandes companhias estatais – China Minmetals, Chinalco/Shenghe, Baotou Steel, Xiamen Tungsten, Ganzhou Rare Earths e Guangdong Guangsheng Rare Earths -, movimento intensificado a partir de 2014, especialmente após sua derrocada na OMC. O governo impôs uma legislação e apoio com financiamentos para a aquisição de pequenas operações e minas ilegais. Em junho de 2016, esses seis grupos integraram 22 das 23 minas e 54 das 59 unidades de separação de fundição existentes, reduzindo a concorrência interna.

A China também iniciou uma política de estocagem a partir de 2012, sob a direção do Ministério de Terras e Recursos (MLR), com pelo menos 10 instalações de armazenamento gerenciadas pelo maior produtor mundial de ligas de terras raras, a estatal Baotou Steel Rare-Earth Group. A continuidade da formação de estoques estratégicos pela China, especialmente de Terras Raras Pesadas (HREE), mais críticas, pode impactar severamente o mercado devido à posição forte do país para manipular a oferta e os preços do produto, aumentando ou liberando suas reservas estratégicas.

A consolidação da indústria, restringindo a exportação de matérias-primas minerais, e as políticas para aumentar a participação no mercado de produtos de terras raras de alta qualidade sugerem que a China pretende modernizar sua indústria local e destinar mais suprimentos para uso interno. As novas políticas, como padrões ambientais rígidos, fechamento de minas ilegais e importação de concentrado de custo comparativamente mais elevado, reduzem as vantagens chinesas de produção de baixo custo de ETRs para a indústria nacional a jusante. Os novos padrões ambientais certamente afetarão o CAPEX e o OPEX das minas chinesas no longo prazo.

7. Impostos de exportação

Impostos de exportação de até 27% foram aplicados para os concentrados de TRs pesadas mais críticas, enquanto as TRs leves são tributadas em 11,5% na Mongólia Interior, onde está localizada a maior produtora mundial, a Baotou Steel, em 9,5% na província de Sichuan e em 7,5% na província de Shandong.

Um imposto mais alto e o aumento de preço provavelmente induzirão à produção ilegal na China e aumentarão o investimento em projetos no exterior, influenciando positivamente a diversificação do fornecimento e melhorando a resiliência da cadeia de fornecimento no longo prazo.

À medida em que a mineração doméstica fica cada vez mais restrita com base no meio ambiente ou na legalidade, as fundições chinesas passam a importar concentrados para manter a utilização de sua capacidade instalada de processamento e atender à demanda interna da sua indústria. Um aumento nas importações chinesas reduzirá não só a disponibilidade de ETRs para empresas não chinesas como, em consequência, a resiliência de sua cadeia de abastecimento global, apesar da capacidade de separação e refino ser um fator limitante fora da China.

8. Investimentos chineses em projetos de REE no exterior

As empresas chinesas registram investimentos crescentes em projetos de TRs fora da China. Os exemplos incluem a compra de parte da Molycorp por um consórcio formado pela Shenghe Resources, em junho de 2017. A Shenghe também é acionista da mineradora australiana no projeto Kvanefjeld REE, na Groenlândia. A China tem, ainda, interesse potencial no projeto de ETRs no Afeganistão, o que motivou Pequim a negociar o envolvimento de Cabul em seu projeto “Belt and Road Initiative” (BRI).

A Northern Minerals assinou um acordo com uma subsidiária do Guandong Rare Earths Group, um dos seis conglomerados REE estatais. A aquisição de ativos estrangeiros de ETRs é uma estratégia de longo prazo para lidar com a segurança de abastecimento da China, protegendo a indústria do país do esgotamento dos recursos domésticos , declínio dos teores e aumento do custo da mineração doméstica sob rígidas regulamentações ambientais. Há também esforços por parte das seis grandes empresas estatais para encerrar operações de mineração não lucrativas e poluidoras do meio ambiente, o que serve como uma motivação para investir em países estrangeiros.

De uma perspectiva de resiliência, pode-se supor que o envolvimento da China no desenvolvimento de projetos de ETRs no exterior é um mecanismo de promoção de resiliência, pois ajuda na diversificação da oferta, componente central de um sistema resiliente.

9. Cadeia ETR e domínio da China

Os minérios contendo ETR são transformados ao longo de uma complexa cadeia produtiva, prevalecendo o domínio da China em todas as etapas:

1) Concentrados de minério (China: 75%);

2) Concentrados de óxidos mistos (China: 85%);

3) Óxidos separados (China: 95%);

4) Metais, ligas e pós metálicos (China: 99%);

5) Ímãs e outros produtos (China: 85%), e

6) Produtos de alta tecnologia.

O governo chinês decidiu há 30 anos transformar as Terras Raras em um ativo estratégico, avançando a jusante com o domínio das tecnologias. Cerca de 90% de todo o valor das Terras Raras vêm basicamente de apenas 4 elementos: Neodímio (Nd), Praseodímio (Pr), Disprósio (Dy) e Térbio (Tb). Sob um aspecto mais amplo, 95% de todo o valor da cadeia das Terras Raras vêm de metais, ligas e ímãs (principalmente compostos de Nd, Pr, Dy e Tb). A partir de 2015, a China estimulou a produção e aquisição de concentrados de Terras Raras no exterior com o duplo objetivo de minimizar as questões ambientais internas e preservar os seus recursos domésticos.

O objetivo da China é atingir o nível de produção de 50% dos veículos elétricos e híbridos no mundo, com enorme impacto na indústria automotiva da Europa, América do Norte e Ásia, apoiado pelo seu amplo domínio nas cadeias de fornecimento de insumos com base nos minerais críticos. A indústria de Veículos elétricos (VE) é um dos pilares do ambicioso e polêmico programa “Made in China 2025” (“China Manufactured 2025”) do Partido Comunista Chinês (além do “Belt and Road”), que visa dominar segmentos de alta tecnologia e de rápida expansão. O plano identifica diversos setores-chave: tecnologia da informação avançada, máquinas-ferramentas de controle digital e robótica, aviões, equipamentos (oceânicos&navegação, transporte ferroviário, agrícolas, energia elétrica e médicos), veículos elétricos, novos materiais e biofarmacêuticos.

Além disso, a China controla cerca de 70% da capacidade global de fabricação de baterias para veículos elétricos, enquanto a América do Norte tem menos de 10%. As cadeias globais de valor estão migrando para a China, transferindo suas fábricas visando o fornecimento seguro de Terras Raras. Citamos a Tesla, que construiu sua mega fábrica nos arredores de Xangai, e a Ford, que está considerando fabricar seu novo Mustang elétrico Mach-E na China.

Em 1997, a China iniciava a aquisição da subsidiária da General Motors – cuja estratégia, então, era se desfazer de subsidiárias consideradas “não essenciais”) – Magnequench que, no início dos anos 1980, patenteou a tecnologia para ímãs permanentes usando o neodímio de terras raras. O ímã NdFeB surgiu em 1983, quando cientistas da General Motors e Hitachi descobriram que o NdFeB tinha propriedades magnéticas permanentes superiores e enviaram pedidos de patentes. Ao mesmo tempo, a Sumitomo do Japão patenteou um método diferente para fazer ímãs de terras raras.

A venda da Magnequench foi polêmica – os reguladores exigiram que os ativos fossem retidos nos EUA por pelo menos cinco anos. A aquisição, feita por um consórcio liderado pelo Sextant Group, foi depois repassada a duas empresas chinesas (Beijing San Huan New Materials High-Tech Inc. e China National Non-Ferrous Metals Import & Export Corporation). O novo presidente chinês da Magnequench, Hong Zhang, era casado com a filha do líder chinês Deng Xiaoping, Deng Nan. A empresa estabeleceu linhas de fabricação de ímãs em Tianjin e, em 2002, transferiu todas as suas operações para a China.

Assim também, toda a cadeia de valor das Terras Raras migrou para a China e empresas como Molycorp, Rhodia e indústrias japonesas também transferiram tecnologias de refino e metalurgia (por volta de 1980) para o país, com o objetivo de reduzir o custo dos materiais acabados e transferir os problemas ambientais.

Os investidores chineses continuam ativos na busca de participações em prospectos de terras raras em todo o mundo (incluindo as empresas australianas de terras raras Arafura e Northern Minerals).

10. Pesquisa, Desenvolvimento de Inovação na China em ETR

Xu Guangxian, químico formado nos EUA, desenvolveu a primeira tecnologia de processamento de Terras Raras da China por volta de 1972, fortalecendo o desenvolvimento das políticas nacionais desses minérios no país, o que resultou na constituição de cinco Laboratórios Nacionais de Terras Raras, capacitando centenas de pessoas.

No final da década de 1990, os chineses avançaram para produtos de maior valor como ímãs, materiais fosforescentes e compostos de polimento. Desde a virada do século, a China fornece produtos acabados, incluindo motores elétricos, computadores, baterias, telas de cristal líquido (LCDs), telefones celulares e dispositivos eletrônicos portáteis.

Atualmente, a China disputa a liderança em tecnologias da informação e comunicação com gigantes como a Huawei, Xiaomi e ZTE, trens de alta velocidade (China South Locomotive e Rolling Stock), energias renováveis (Trina Solar e Yingli Green Energy), energia solar e eólica (Goldwind, United Power e Ming Yang) e supercomputadores TaihuLight (tecnologia 100% chinesa), da empresa Sunway Systems. A formação desses grandes conglomerados acompanhou o surgimento de empresas em segmentos não tradicionais como a Baidu (motor de busca na web, com forte investimento em inteligência artificial), a Tencent (criadora do WeChat), a Alibaba (e-commerce) e a Didi (serviços tipo Uber).

11. Guerra Comercial EUA x CHINA

Os EUA têm uma mina em operação (Mountain Pass) e nenhuma capacidade de processamento em escala comercial, importando 80% de seus compostos de Terras Raras da China, tornando-se bastante fragilizados e dependentes externamente e colocando em risco a indústria de alta tecnologia, defesa e de veículos elétricos. O Pentágono interveio recentemente, usando a Lei de Produção de Defesa para ajudar a financiar novas instalações de processamento na Califórnia e no Texas, além de estocar minerais brutos e insumos para ímãs permanentes. A questão mais crítica é o risco de fornecimento para as empresas americanas, a exemplo do que ocorreu com o Japão em 2010.

A Guerra comercial EUA x China já teve desdobramentos mostrando esse risco. O jornal oficial do Partido Comunista da China alertou explicitamente os EUA sobre o risco de corte de fornecimento, como contramedida à escalada da batalha comercial entre os dois países. Em resposta, o Pentágono apresentou um relatório ao Congresso norte-americano sobre minerais de Terras Raras.

Estabelecer uma cadeia de Terras Raras fora da China levará anos e exigirá uma resposta federal bipartidária (Republicanos e Democratas), grande apoio governamental, intensa atividade de PD&I, cooperação internacional, foco em longo prazo e colaboração de gigantes industriais nos EUA, Europa e Japão.

Os produtores estatais chineses têm amplo controle desse mercado e podem adotar a estratégia do petróleo saudita, abrindo as torneiras para inundar o mercado e reduzindo o preço do disprósio e de outros elementos, o que inviabilizaria novos entrantes. Depois, reestabeleceriam seu monopólio e domínio de toda cadeia produtiva, exercendo o controle dos preços.

Nas últimas décadas, as ações e inação dos EUA em relação aos ETRs resultaram em um vácuo no cenário mundial que a China preencheu com muita estratégia e maestria. A China entendeu completamente a importância única da cadeia de ETRs e posicionou-os como um componente essencial de seu plano de 100 anos de domínio global até 2049, o centenário da revolução comunista da China.

12. Estratégia norte-americana

O Pentágono concordou em financiar a MP Materials e em projetar a primeira instalação de processamento de Terras Raras pesadas nos EUA. Também apoia um projeto semelhante no Texas, em parceria com a australiana Lynas, e investiu US$ 29 milhões na Urban Mining Company, também do Texas, que fabrica ímãs de terras raras reciclando lixo eletrônico.

O ex-presidente Donald Trump assinou uma ordem executiva com o objetivo de expandir a produção doméstica de minerais de Terras Raras em julho de 2019, um ano depois que o Departamento de Defesa recebeu ordens para estimular a produção de ímãs.

Outro passo foi dado pelo atual presidente Joe Biden e pelo primeiro-ministro canadense Justin Trudeau, que se comprometeram a construir uma cadeia de suprimentos entre os dois países (“Plano de Ação Conjunta Canadá-EUA sobre Colaboração de Minerais Críticos”), para os setores de manufatura, tecnologia de comunicação, aeroespacial e defesa e tecnologia limpa. Dos 35 minerais e metais que os EUA consideraram críticos, 13 têm como principal fonte de fornecimento o Canadá.

Em julho de 2020, Biden revelou um plano de infraestrutura verde de US$ 2 trilhões e um plano de energia que representará uma mudança em grande escala em direção à energia renovável, com a meta de utilizar 100% de fontes renováveis de energia até 2035 e zerar as emissões líquidas até 2050.

Em 18 de fevereiro de 2021, a CNBC, rede norte-americana de informações financeiras e negócios globais, divulgou que a Casa Branca iria emitir uma Ordem Executiva Presidencial, lançando uma revisão abrangente das cadeias de abastecimento críticas dos EUA (atualizada a cada 4 anos), para identificar necessidades imediatas em áreas específicas, incluindo minerais críticos (ETRs e outros minerais), semicondutores (que requerem óxidos ETRs) e baterias de veículos elétricos de alta capacidade. O Departamento de Comércio dos Estados Unidos apresentou sua “Estratégia Federal para Garantir Suprimentos Seguros e Confiáveis de Minerais Críticos” com um plano de ação para os processos de reciclagem e minerais substitutos, estabelecendo uma cadeia de abastecimento de Terras Raras fora da China e o desenvolvimento de depósitos domésticos.

As empresas canadenses também podem solicitar subsídios do governo dos Estados Unidos sob o US Defense Production Act e outros programas de financiamento norte-americanos. Não há tarifas nos EUA para metais de bateria ou peças para veículos elétricos (VE). A empresa privada USA Rare Earth investiu no projeto de Terras Raras da Search Minerals em Newfoundland, no leste do Canadá. A USA Rare Earth é o parceiro de desenvolvimento e financiamento do projeto de minerais críticos e Terras Taras pesadas de Round Top Mountain, no Condado de Hudspeth. Ela também possui equipamento de fabricação de ímã de Terras Taras, anteriormente pertencente e operado pela Hitachi Metals na Carolina do Norte, e abriu uma instalação de Terras Raras e minerais essenciais em Wheat Ridge, no Colorado, para comissionar uma planta piloto de extração de Troca Iônica Contínua (CIX) com métodos de separação e recuperação a partir de matéria-prima da Round Top e outras fontes domésticas.

O controle do mercado de ETRs pela China ilustra a perigosa vulnerabilidade e as lacunas na base industrial de manufatura e defesa da América. O resultado final foi um “trade-off” arriscado entre a dependência do fornecimento e custos mais baixos. O desafio é implementar uma cadeia de abastecimento de ETRs competitiva, em termos de custos e garantia de fornecimento, com domínio de toda a tecnologia envolvida.

A atual falta total de capacidade de processamento de ETRs nos EUA ameaça a segurança nacional, limita a produtividade econômica e reduz o emprego nas áreas de alta tecnologia. Se os EUA não agirem com rapidez e eficiência, não conseguirão lidar com a realidade fundamental de que a China agora exerce controle total sobre o acesso, fornecimento e preços das Terras Raras.

13. O front dos Veículos Elétricos (VE)

De acordo com a Organização dos Países Exportadores de Petróleo (OPEP), as reservas mundiais de petróleo bruto somavam cerca de 1,5 bilhão de barris, que garantiriam fornecimento para cerca de 40 anos considerando uma taxa de consumo global de 36.719 milhões de barris por ano. Os Veículos Elétricos (VE) representam uma das principais tecnologias que podem desempenhar um papel essencial na redução do consumo de combustíveis fosseis, da poluição e das emissões de gases de efeito estufa com diversificação de fontes de energia.

Segundo o Global EV Outlook, da Agência Internacional de Energia (IEA), as vendas de VE chegaram a 2,1 milhões em todo o mundo em 2019, um aumento de 40% em relação a 2018. Em 2010, apenas 17.000 VE estavam em uso ao redor o mundo e em 2019, mais de 7,2 milhões (47% na China). A edição de 2021 do relatório da IEA informa que um recorde de 3 milhões de novos carros elétricos foram registrados em 2020, com cerca de 370 modelos de VE (aumento de 40% em relação a 2019).

Em 2040, a Bloomberg New Energy Finance (BNEF) prevê que o estoque global de VE possa atingir 500 milhões (passando de 4% do mercado em 2020 para 70% até 2040), representando um mercado global da ordem de US$ 4 a 7 trilhões até 2030 e de US$ 46 trilhões até 2050. Por sua vez, o IEA estima que o estoque global de VE deve atingir 245 milhões de veículos em 2030. Medidas regulatórias visam apoiar essa transição em diversos países do mundo.

14. Alternativas e conclusões

Outros países além da China também são impactados na questão da indústria de VE e buscam alternativas para esta criticidade. As montadoras japonesas, como a Toyota e a Honda, desenvolveram inovações que não exigem Terras Raras para produzir ímãs permanentes em seus veículos elétricos. A Hitachi encontrou um método para reciclar Terras Raras, usar elementos de Terras Raras mais amplamente disponíveis em suas ligas ou evitá-las completamente. A Samsung e a US Apple escolheram uma abordagem mais direta de recuperação de Terras Raras de seus produtos e, ao mesmo tempo, redução do lixo eletrônico. Existem estudos de materiais substitutos que podem ser usados em caso de escassez, o que inclui pesquisas adicionais para a utilização de ligas de metal padrão e o desenvolvimento de paramagnetos. Outra fonte é o aproveitamento das Terras Raras com potencial como subproduto em mineração de outras substâncias e/ou recuperação de rejeitos (carvão, etc).

Os EUA deveriam estabelecer parcerias com aliados europeus e asiáticos, em vez de tentar estruturar toda a cadeia de suprimentos da mina para o ímã no mercado interno. Países a exemplo da Austrália e Canadá (e novos países entrantes, dentre eles o Brasil) podem fazer mais sentido para fornecer concentrados de Terras Raras e obter compensações ao longo da cadeia produtiva. O Japão e a Coréia do Sul já produzem ligas e compostos de Terras Raras. Costurar uma cadeia de suprimentos geograficamente diversa e integrada entre nações parceiras tornaria todo o sistema mais resistente a choques inesperados e evitaria o desperdício de subsídios em esforços duplicados. As Terras Raras são essenciais para milhões de empregos futuros em setores de tecnologia, representando “trilhões de dólares de produto interno bruto”, e para a competitividade da indústria automobilista no Ocidente.

Se há uma luz no fim do túnel é a potencialidade de novas reservas de Terras Raras suficientes já identificadas no mundo para atender à necessidade de insumos para a transição para energias renováveis fora da China. O problema é o enorme investimento de capital e um período mínimo de 10 a 20 anos para abrir novas minas e desenvolver tecnologias e unidades de manufatura ao longo da cadeia produtiva. O crescimento projetado no mercado de VE, impulsionado por anúncios de políticas ambiciosas e novas medidas regulatórias, deve colocar pressão substancial na cadeia de suprimentos de Terras Raras. A demanda adicional da economia verde sugere que fontes sustentáveis de insumos com Terras Raras fora da China serão fundamentais para viabilizar essa transição em grande escala. “Você não pode ter energia verde sem mineração”, afirma Mark Senti, executivo-chefe da empresa de ímãs de Terras Raras com sede na Flórida, Advanced Magnet Lab Inc. “Essa é a realidade.”

Primeiramente, as duas iniciativas críticas necessárias são inovação (PD&I) e mais instalações de processamento ao longo de toda cadeia produtiva, permitindo que outros países além da China garantam seus suprimentos de Terras Raras (ETRs). No longo prazo, usar menos desses materiais ou substituir seu uso em produtos eletrônicos reduzirá lentamente a sua importância e a vantagem estratégica atualmente desfrutada pela China. A China mantém o controle das patentes de processos de conversão de óxidos de Terras Raras separados em metais de alto valor, ligas e ímãs necessários para as tecnologias de defesa e energia dos Estados Unidos. A China acumula mais patentes de Terras Raras do que os Estados Unidos e o resto do mundo juntos.

Assim, o Brasil deverá avaliar seu posicionamento nas Terras Raras, buscando sua inserção nas cadeias globais de suprimento, aproveitando a oportunidade de estabelecer novas parcerias, garantindo acesso a novas tecnologias e a novos mercados, além de agregar valor ao longo da cadeia produtiva. O momento abre novas perspectivas de projetos no Brasil.

Visando o aproveitamento das potencialidades das Terras Raras no Brasil, seria importante avaliar um Sistema de Gerenciamento de Banco de Dados abrangente, que contenha todas as informações relevantes sobre depósitos/ocorrências ETRs (Big Data) e integração das políticas públicas. Uma boa prática seria a governança integrada de um sistema de PD&I com apoio de instituições de pesquisa, a exemplo do CETEM, universidades, fundações e sistemas estaduais de pesquisa englobando todos os atores envolvidos e buscando sinergias. Outra oportunidade para o Brasil é diversificar suas fontes internas de fornecimento de concentrados viabilizando operações de pequena e média escala e estimulando o aproveitamento de subprodutos dem operações minerais com outro foco (CBMM, Minsur, CMOC, etc).

As ações e políticas públicas da China são baseadas em objetivos ideológicos nacionalistas (o que não pode ser atendido por um sistema de livre mercado) e sua política industrial e de defesa nacional é projetada, organizada e administrada nos mais altos níveis do governo de forma integrada, em todos os níveis da economia e segmentos da sociedade nacional, visando unicamente a busca da total supremacia geopolítica, econômica e tecnológica.

Referências Bibliográficas

https://www.hindawi.com/journals/isrn/2014/907536/?

https://worldview.stratfor.com/article/geopolitics-rare-earth-elements

https://tegra.com.br/tecnologias-disruptivas/

https://pubs.usgs.gov/periodicals/mcs2021/mcs2021-rare-earths.pdf

https://web.mit.edu/12.000/www/m2016/finalwebsite/problems/limitedaccess.html

https://www.cetem.gov.br/images/palestras/2013/iisbtr/08-carlos-schneider.pdf

https://www.airforcemag.com/article/rare-earth-uncertainty/

https://elements.visualcapitalist.com/visualizing-the-life-cycle-of-a-mineral-discovery/

https://www.mining.com/china-ev-ambitions-threat-to-entire-us-auto-industry-report/

https://www.mining.com/china-eyes-rare-earth-export-curbs-for-us-defense-ft/

https://www.mining.com/web/us-finds-its-chinese-rare-earth-dependency-hard-to-break/

https://www.mining.com/web/exclusive-us-looks-to-canada-for-minerals-to-build-electric-vehicles/

https://www.mining.com/web/china-says-biden-bid-to-shift-us-supply-chains-unrealistic/

https://www.mining.com/web/china-may-ban-rare-earth-technology-exports-on-security-concerns/

https://www.mining.com/web/china-may-ban-rare-earth-technology-exports-on-security-concerns/

https://www.mining.com/european-coalition-to-secure-access-to-30-critical-raw-materials/

https://www.globenewswire.com/NewsRoom/AttachmentNg/a8a2de5e-2ace-4608-87b4-5fc4e73e5609

https://www.futuredirections.org.au/publication/countering-chinas-grip-on-rare-earth-commodities/

https://www.mining.com/miners-now-saviours-in-green-transition/

https://investingnews.com/innspired/rare-earth-minerals-and-their-pull-on-the-green-economy/

https://www.mining.com/magnet-rare-earth-oxides-market-to-increase-fivefold-by-2030-report/

https://www.mining.com/rare-earth-metals-production-is-no-longer-monopolized-by-china/

https://en.m.wikipedia.org/wiki/Mountain_Pass_mine

https://earthobservatory.nasa.gov/images/76880/mountain-pass-mine

https://www.mining.com/web/weaning-us-off-chinese-rare-earths-involves-supply-chain-perks/

https://www.mining.com/magnet-rare-earth-oxides-market-to-increase-fivefold-by-2030-report/

https://www.mining.com/web/mp-materials-profit-beats-expectations-on-rising-output-pricing/

https://www.mining.com/rare-earth-metals-production-is-no-longer-monopolized-by-china/

https://www.aspistrategist.org.au/a-quest-for-global-dominance-chinas-appetite-for-rare-earths/

https://www.salon.com/2010/08/31/china_neodymium_domination/

https://mondediplo.com/2020/07/08rare-metals

https://www.scielo.br/j/rep/a/KmfcjxBFKvyrjHjDXBkLsNq/?lang=en

https://www.counterpunch.org/2006/04/07/the-saga-of-magnequench/

https://diplomatique.org.br/a-guerra-das-terras-raras-vai-acontecer/

https://www.theweek.in/news/sci-tech/2020/05/16/global-rare-earths-battle-a-reality-check.html

https://www.govinfo.gov/content/pkg/CHRG-112hhrg68444/html/CHRG-112hhrg68444.htm

https://www.pri.org/stories/2010-11-19/china-grabs-chunk-gm-us-taxpayer-expense

https://www.fnarena.com/index.php/2012/02/09/magnequench-has-left-the-building/

https://solidground.sandvik/pt-br/extracao-de-elementos-de-terras-raras-carvao/

(1) Mathias Heider é Especialista em Recursos Minerais – SRG/ANM (Assessoria SRG)